2019年9月美国回购市场危机

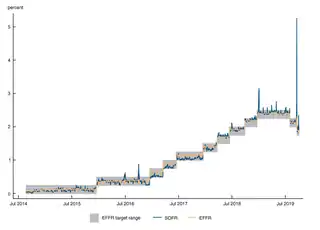

2019年9月17日,用于金融机构间短期贷款的隔夜附買回協議利率突然发生井喷。美国衡量隔夜回购利率的担保隔夜融资利率9月16日还只有2.43%,9月17日就暴涨至5.25%,交易日利率一度攀至一成。金融机构间的无担保贷款利率同样受到影响,衡量此类利率的有效联邦基金利率超出美联储所定目标范围。

紐約聯邦儲備銀行紧急干预,9月17日向回购市场注入750亿美元流动资金,此后每天早上都投入750亿美元直到周末。美联储联邦公开市场委员会9月19日降低银行准备金利率,结合纽约联邦储备银行的措施终于令市场恢复平稳,利率9月20日回归稳定。此后纽约联邦储备银行继续定期向回购市场投入流动资金直至2020年6月。

危机成因尚无定论。经济学家经过分析认为,9月16日是缴纳季度公司稅的最后期限,而且美国新发国库券,共同导致金融系統临时短缺现金,银行体系准备金额度下降令局面加剧,共同导致利率大幅上扬。此外经济学家与观察人士还提出其他因素。

背景

回购市场

回购协议是以證券担保的借贷协议,通常还款周期很短[4]:452[5]。回购从经济学角度等同担保贷款,法律结构相当于先出售再回购证券[1][4]:452–453。回购交易分两步,借款方先把证券卖给贷款人换取现金,随后再将现金归还并附利息[5][4]:453–454。这种交易贷款方承担的风险极小[5][4]:454[1],借款方也能降低借款利率[1]。

银行、金融机构、机构投资商利用回购市场借入现金,满足隔夜资金流动需求[5][4]: 452, 454–455[1],或为市场头寸融资[6]。这种情况下使用的回购证券通常就是国库券[5][1],也有少部分机构证券[注 1]和不動產抵押貸款證券[7]。担保隔夜融资利率由紐約聯邦儲備銀行管理,是国库券担保隔夜贷款利率的广义标准[8]。回购市场日交易额估计一般为一万亿美元,国际清算银行经济学家对此表示:“针对该市场的任何破坏一旦持续……都可能迅速波及整个金融体系”[9]。

美国回购市场大致分三方市场和双边市场两大类。三方市场指大规模、高质量证券商从货币市场基金借入现金,“三方”意指纽约梅隆银行作为第三方向市场参与者提供各种服务。双边市场涉及大型交易商向中小型交易商和对冲基金等借款方贷款。交易商经常从三方市场借入现金,再在双边市场借给客户。[10][11]:6–7

联邦基金市场

联邦基金是金融机构为满足流动需求隔夜借贷的资金。与回购不同,联邦资金没有担保[1][11]:3经济学家弗雷德里克·米什金与金融学教授斯坦利·埃金斯指出,“联邦基金”之名颇显误导,“与联邦政府毫无关联”,实际含义指“这些基金由联邦储备银行持有”[1]。回购市场与联邦基金市场从理论上来说相互分离,但两者实际上存在大量联系与互动,市场冲击也可能互相传导[11]:9–10。

联邦基金利率是美国货币政策的重要组成[3][11]:3。为落实货币政策,美联储联邦公开市场委员会确定联邦基金目标利率范围[3][11]:3。利率主要由供需关系决定,美联储无法直接控制[1],但调整美联储银行持有的准备金余额利率[3]、向银行买卖证券都能影响联邦基金利率[1]。纽约联邦储备银行发布的有效联邦基金利率根据任何工作日隔夜联邦基金交易利率有效中位數计算,是联邦基金利率的衡量标准[1][12]。

9月19日,联邦公开市场委员会降低银行持有的准备金余额利率,希望拉低通常只比银行准备金利率略高的有效联邦基金利率[2][10]。此举还能降低有效联邦基金利率超出美联储目标范围的可能[10]。纽约联邦储备银行继续以每天早上750亿美元额度提供隔夜贷款直至20日(周五)[10][11]:24。连续三天注入的金额均获全额认购[注 2][10]。9月20日该行宣布每天继续提供隔夜贷款直到10月10日[10][11]:24。

事态经过

利率攀升

担保隔夜融资利率和有效联邦基金利率在2019年9月前一直非常稳定[9][10],2015年有效联邦基金利率只有一天超出联邦公开市场委员会定下的目标范围,担保隔夜融资利率相对而言略有波动,特别是在季末报告发布日前后,但单日变动幅度极少超过千分之二[2][10]。9月16日担保隔夜融资利率为2.43%,与上一工作日(9月13日,周五)相比提升0.13%;有效联邦基金利率2.25%,比9月13日高0.11%[10]。有效联邦基金利率处于美联储2%至2.25%的目标区间上限[2][14]。

北美东部时区9月17日(星期二)早上[2],隔夜回购交易利率突然[2][10][11]:1大幅上扬[2][15]:5, 31。交易日內隔夜回购交易利率曾上見一成[15]:5, 31[16],前1%交易达到九个百分点[10][11]:1。担保隔夜融资利率基准当天暴涨2.3%,达5.25%[8][15]:31。回购市场地震很快蔓延到联邦基金市场[2][10],有效联邦基金利率攀升至2.3%,超出目标范围上限[10][11]:1。

美联储响应

纽约联邦储备银行9月17日一早就开始行动恢复市场稳定。上午九点刚过,该行宣布在回购市场向借款人提供总额高达750亿美元现金贷款,[2][10][11]:23接受国库券、机构债券、机构不动产抵押贷款证券抵押[2][10][11]:23消息公布后不久利率下跌[10][11]:23。大部分回购交易是在大清早,即纽约联邦储备银行宣布注资前,故市场参与者从该行借走的只有530亿美元[10][11]:23[注 3]。

市场参与者不确定纽约联邦储备银行此后几天是否继续干预,导致9月17日下午回购利率仍然很高。第二天(9月18日,周三)上午八点一刻该行宣布再度提供750亿美元隔夜贷款,打消众人疑虑[11]:23,回购利率随即趋于稳定,联邦基金利率朝美联储目标范围回落[2][10]。

美联储和纽约联邦储备银行的举措令市场趋于平衡。9月20日隔夜回购交易利率已跌至1.75%[17],联邦储备基金利率降至1.9%[18]。

推断起因

2019年9月美国回购市场危机成因尚无定论[5],《华尔街日报》就称此事很“神秘”[14]。随着时间的推移,市场观察人士与经济学家认为此次利率暴涨受多种因素共同影响[5][6]。

临时现金短缺

2019年9月中旬出现两大因素,导致金融体系现金流缩水,对隔夜融资市场购成压力[2][10][11]:10–11。

第一,9月16日是缴纳季度公司稅的最后期限,客户提取大量现金上缴财政部,短短几天就从银行和货币市场基金取出上千亿美元纳税[注 4][2][10]。金融体系现金流缩水,而且银行和货币市场基金大多把过剩现金投入回购市场借贷,故回购市场现金流缩水更显著[2][10][11]:11。

第二,新国库券定在9月16日结算,即买方須在这天付款[10][11]:11。所有买手购买的国库券总额达540亿美元[2][10],这笔钱同样是从银行和货币市场账户提取[2]。不过,“新发行国债通常有很大一部分是证券交易商购买,然后逐渐向客户转卖”[2]。购买新国库券后,交易商靠回购市场借贷证券融资,用筹得的钱支付购买费用,此后再把证券转卖客户获利[2][10][11]:11。换言之,9月16日市场上需要融资的国库券总量超出借款人可用现金[2][10][11]:11。

现金需求临时增多的同时现金供应量暂时减少,进而令金融体系内可用现金短缺[5][14][15]:33,共同导致隔夜融资利率上升[2][10][11]:11。

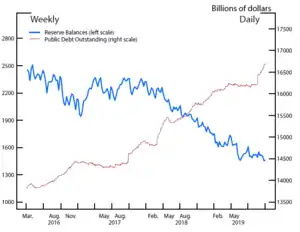

银行储备金减少

经济学家和市场观察人士认为,2019年9月回购市场危机与銀行準備金减少有关[2][10][11]:12。“准备金”是各银行在中央银行账户所持现金,主要用于相互支付,即跨行客户交易结算。政府支出时,政府账户现金转至银行账户,就能增加准备金。[23]反过来,政府向投资者出售国库券等政府债券,现金从银行账户(即准备金)流入政府账户,准备金余额自然减少[11]:10–11[23][15]:3。

2007年-2008年環球金融危機爆发后,美联储从银行和投资者手中购买数万亿美元国库券和不动产抵押贷款证券来刺激经济。准备金从2007年底约百亿美元迅速攀升,2014年达2.8万亿峰值。[2][10][11]:3–4美联储2017年10月开始缩减资产规模[2][10][11]:12,最明显的就是停止购买国债,任由已有国债到期[23][11]:14。准备金开始逐步减少[2][10][11]:12,金融机构持有的国债越来越多[10][23]。国际清算银行的经济学家表示,上述趋势对在回购市场提供贷款的四大银行特别明显,2018年起他们持有的流动资产国债占比越来越高,需求上升时越来越难以借出现金[9][24]。

2019年9月中旬,银行体系的准备金供应降至1.4万亿美元,乃2011年后最低[10][11]:15。经济学家与分析人士认为这么少的准备金数额可能加剧9月17日的流动资金短缺[2][10][23][15]:42–43。

流动资金法规和管理

据摩根大通首席执行官杰米·戴蒙透露,事发之际银行还有现金而且愿意投入回购市场充当流动资金,但在银行流动法规限制下无法介入[25]。流动监管要求银行时刻保持一定的流动资产(如现金),以便应对银行挤兑等危机[4]:322。

部分经济学家承认流动监管确实可能限制2019年9月银行在回购市场出借的现金总量,加剧现金短缺[15]:17, 42–43[注 5],但也有研究人员提出不同看法,认为流动监管本身不会导致银行无法迅速利用流动资金赚取市场高利率,出现这种情况恰恰是因为金融危机后银行采用的风险管理框架更加谨慎[11]:21–22。他们还指出,货币市场基金、社保基金不受银行监管限制,但他们身为回购市场重要贷款方在2019年9月中旬同样不愿借出现金[10]。

注释

- 美国部分机构有权发行债券在金融市场筹资,如联邦住房管理局、退伍军人管理局,还有学生贷款市场协会这类政府资助企业。机构债券“通常由债券销售筹得资金提供的贷款担保”。[1]

- 即纽约联邦储备银行提供的750亿美元全部由市场参与者借出[13]。

- 经济学家山姆·舒尔霍夫-沃尔表示:纽约联邦储备银行实际出借金额未达上限说明“一级交易商把资金重新分配到更大规模市场的意愿有限”[2]。

- 现金存放在货币市场基金的企业通常会向基金下达纳税指令,该基金反过来指示托管银行向财政部付款,这样银行储备金同样会减少[11]:10。

- 事发前就有著作指出,流动监管属权衡之举,改善银行财务状况同时又会限制其社会职能[4]:322。

参考资料

- Mishkin, Frederic S.; Eakins, Stanley G. Global, 8th. Boston: Pearson. 2015: 302–304. ISBN 978-1-292-06048-4.

- Schulhofer-Wohl, Sam. . Chicago Fed Letter (Chicago, IL: Federal Reserve Bank of Chicago). 2019 [2022-02-06]. ISSN 0895-0164. doi:10.21033/cfl-2019-423

. (原始内容存档于2022-01-12).

. (原始内容存档于2022-01-12). - . Board of Governors of the Federal Reserve System. [2022-02-06]. (原始内容存档于2022-02-04).

- Armour, John; Awrey, Dan; Davies, Paul; Enriques, Luca; Gordon, Jeffrey N.; Mayer, Colin; Payne, Jennifer. . Oxford, United Kingdom: Oxford University Press. 2016. ISBN 978-0-19-878647-4.

- Demos, Telis; Otani, Akane. . The Wall Street Journal. 2019-09-17 [2022-02-06]. (原始内容存档于2022-01-07).

- Sebastian, Dave. . The Wall Street Journal. 2019-09-30 [2022-02-06]. (原始内容存档于2021-04-17).

- Fabozzi, Frank J.; Jones, Frank J. 5th. Cambridge, Massachusetts: MIT Press. 2019: 620. ISBN 978-0-262-03954-3.

- . Federal Reserve Bank of New York. [2022-02-06]. (原始内容存档于2022-02-05).

- Avalos, Fernando; Ehlers, Torsten; Eren, Egemen. . BIS Quarterly Review (Basel, Switzerland: Bank for International Settlements). 2019-12 [2022-02-06]. (原始内容存档于2022-01-27).

- Anbil, Sriya; Anderson, Alyssa; Senyuz, Zeynep. . FEDS Notes (Washington, D.C.: Board of Governors of the Federal Reserve System). 2020-02-27, 2020 (2527) [2022-02-06]. doi:10.17016/2380-7172.2527. (原始内容存档于2022-02-04).

- Afonso, Gara; Cipriani, Marco; Copeland, Adam; Kovner, Anna; La Spada, Gabriele; Martin, Antoine. (PDF). Federal Reserve Bank of New York Staff Reports (New York, NY: Federal Reserve Bank of New York). 2020-03, (918) [2022-02-06]. (原始内容存档 (PDF)于2022-01-13).

- . Federal Reserve Bank of New York. [2022-02-06]. (原始内容存档于2022-01-29).

- . 牛津英語詞典 (第三版). 牛津大學出版社. 2005-09 (英语).

- Timiraos, Nick. . The Wall Street Journal. 2019-09-29 [2022-02-06]. (原始内容存档于2022-01-27).

- Correa, Ricardo; Du, Wenxin; Liao, Gordon. (PDF). NBER Working Paper Series No. 27491 (Cambridge, MA: National Bureau of Economic Research). 2020-07 [2022-02-06]. doi:10.3386/w27491

. (原始内容 (PDF)存档于2021-12-15).

. (原始内容 (PDF)存档于2021-12-15). - Barrett, Emily; Hamilton, Jesse. . Bloomberg. 2020-01-06 [2022-02-06]. (原始内容存档于2021-08-25).

- Sindreu, Jon. . The Wall Street Journal. 2019-09-20 [2022-02-06]. (原始内容存档于2021-05-05).

- Derby, Michael S. . The Wall Street Journal. 2019-09-23 [2022-02-06]. (原始内容存档于2021-05-03).

- Derby, Michael S. . The Wall Street Journal. 2020-01-16 [2022-02-06]. (原始内容存档于2021-08-25).

- . Central Banking. 2020-06-12 [2022-02-06]. (原始内容存档于2021-10-24).

- Marte, Jonnelle. . Reuters. 2020-06-11 [2022-02-06]. (原始内容存档于2021-08-10).

- Harris, Alex. . Bloomberg. 2021-01-27 [2022-02-06]. (原始内容存档于2022-01-07).

- Davies, Paul J. . The Wall Street Journal. 2019-09-19 [2022-02-06]. (原始内容存档于2021-06-15).

- Derby, Michael S. . The Wall Street Journal. 2019-12-11 [2022-02-06]. (原始内容存档于2022-01-23).

- Barrett, Emily; Harris, Alex. . Bloomberg. [2022-02-06]. (原始内容存档于2021-05-21).

扩展阅读

- . Federal Reserve Bank of New York. [2022-02-06]. (原始内容存档于2022-02-02).

- . FRED: Federal Reserve Economic Data. Federal Reserve Bank of St. Louis. [2022-02-06]. (原始内容存档于2022-01-24).

.jpg.webp)