人壽保險

人寿保险,簡稱壽險,是人身保险的一种。和所有保险业务一样,被保险人将风险转嫁给保险人,接受保险人的条款并支付保险费。與其他保险不同的是,人寿保险转嫁的是被保险人的生存或者死亡的风险。

在中世纪,各种行會盛行,德国的“扶助金库”,英国的“友爱社”,荷兰和法国的“年金制度”等以集资的形式开始了人寿保险业。英国蘇格蘭長老會教士羅伯特.華勒斯(Robert Wallace)與亞歷山大.韋伯斯特(Alexander Webster)在1744年建立的“蘇格蘭教會牧師遺孀基金會社”(演變成今日蘇格蘭遺孀基金)等保险组织,使人寿保险企业化。

人寿保险的运作

人寿保险交易中存在四种法律意义上的人:保险人、被保险人、投保人和受益人,保险人通常是一家保险公司,投保人和被保险人经常同一个人。例如,张三购买了人寿保险,他是投保人和被保险人;但如果张三的妻子李四经张三同意给张三购买了人寿保险,李四是投保人,张三是被保险人。保险人和投保人构成人寿保险合同的当事人,被保险人是保险合同的关系人。另外一个重要的关系人是受益人。受益人是因被保险人的死亡而获取保险金的人。受益人不是保险合同的当事人,对自己是否受益无法自行决定,而是被投保人选定,投保人若要变更或者指定受益人需要经被保险人同意,而受益人则必须接受这个变化。

人寿保险合同与其他保险合同一样,是一个指定承担风险的期限和条件的法律合同。在责任免除中约定了包括自杀条款在内的一些限制条款。自杀条款规定,如果被保险人投保后一定时间内(通常是一年或两年)自杀,保险人不承担给付责任。多数人寿保险合同有一个观察期(通常是两年),如果被保险人在这个期间之内去世,保险人有一种法定权利决定是给付保险金还是退还保险费。

当被保险人去世或者达到保险合同规定的年龄时,保险人给付保险金。人们购买人寿保险的一个原因是防止受益人因为被保险人死亡导致陷入金融困境。保险金所得可以支付葬礼和其它死亡费用,并且可以通过投资收益替代逝者的薪水。购买人寿保险的另外一个原因是,人寿保险可以进行家庭财产规划。防止退休后的生活受到因退休导致的收入减少的影响。

保险人的定价政策与预定给付保险金数额、管理费用和预定利润有关。预定保险金给付数额通过保险统计参照生命表确定。保险统计使用的数学方法有概率论和数理统计。生命表是一种显示平均餘命(平均剩余寿命)的表格。通常,生命表仅考虑被保险人的年龄和性别。

保险公司从投保人或者被保险人那里收取保险费,使用该资金在一定时期的本利和来确定保险金给付数额。所以,人寿保险的费率对被保险人的年龄很敏感,因为保险人认为年龄较老的人所缴纳的保险费用于投资的时间太短。

因为有害习惯可能有对保险人的经营成果起到消极作用,所以保险人会在政策允许范围内,最大限度对被保险人展开生存调查。保险人会在承保前尽量详细地询问并记录被保险人的生活方式和健康状况。在特定的条件下,比如保险金额很高或者怀疑隐匿告知事项的,保险人将进一步调查。很多情况下,保险人从被保险人的医师那里获得被允许获得的信息。

法律并没有强制要求人寿保险覆盖所有的人。保险公司自行确定哪些人可以承保,哪些人因为为他们自己的健康状况和生活方式的原因拒保。但是如果非健康的生活方式或者次标准体导致的风险可以被估测,保险公司可能会同意加费承保。

当被保险人死亡,受益人向保险人提交死亡证明和索赔表格,提出索赔申请。如果被保险人的死亡可疑,保险人可能对被保险人死亡的事件是否符合保险合同的规定开展调查。

保险金的给付有时候是一次性给付,也可按照合同约定分期给付,以保障受益人在未來(通常是老年退休之後)較長一段期間的生活。

人寿保险的类型

请参见保险业务体系表

人寿保险可以被划分成风险保障型人寿保险和投资理财型人寿保险。

风险保障型人寿保险

风险保障型人寿保险偏重于保障人的生存或者死亡的风险。风险保障型人寿保险又可以分为定期死亡寿险、终身死亡寿险、两全保险、年金保险。

定期死亡寿险

定期死亡寿险提供特定期间死亡保障。保险期间经常为1年、5年、10年、20年或者保障被保险人到指定年龄时止。该保险不积累现金价值,所以,定期死亡寿险一般被认为无任何投资功能的“纯净”的保险,部份人因此称之为「纯人寿保险」。

购买定期死亡寿险要考虑三个关键的因素:保险金额、保险费和期间的长短。保险市场上出售的定期死亡保险有许多种,均是这些三个参量的许多不同的组合。定期死亡寿险价格一般低廉,适合收入较低或者短期内承担一项危险工作的人士购买。

「定期壽險」屬純粹「人壽保險」,並無儲蓄、投資成分、紅利,只會在投保人去世時提供賠償,合約設有定期時限,例如10年或20年。期滿而未有索償的話,合約便會自動終止。

「定期壽險」提供的保障於保險合約生效期內維持不變,但是投保雙方可以根據需要,調整保額。以樓宇按揭這類定期保險為例,投保人可以因為按揭的欠款遞減而減少投保額。

终身死亡寿险

终身死亡寿险提供被保险人终身的死亡保障,保险期间一般到被保险人年满100周岁时止。无论被保险人在100周岁前何时死亡,受益人将获得一笔保险金给付。如果被保险人生存到100岁时,保险公司给付被保险人一笔保险金。由于被保险人何时死亡,保险人均要支付保险金,所以终身死亡寿险有储蓄性质,其价格在保险中是较高的。该保险有现金价值,有些保险公司的有些险种提供保险单贷款服务。 終身壽險計算保險費時,皆假設所有被保險人在100歲以前死亡,並且給付所保之保險金額,故終身(死亡)壽險亦有「100歲的養老險」、「100歲的定期壽險」之稱。

两全保险

两全保险也称“生死合险”或“储蓄保险”,无论被保险人在保险期间死亡,还是被保险人到保险期满时生存,保险公司均给付保险金。该保险是人寿保险中价格最贵的。

两全保险可以提供老年退休基金,可以为遗属提供生活费用,特殊情况下,可以作为投资工具、半强迫性储蓄工具,或者可以作为个人借贷中的抵押品。

年金保险

年金保险在约定的期间或被保险人的生存期间,保险人按照一定周期给付一定数额的保险金。年金保险的主要目的是为了保证年金领取者的收入。纯粹的年金保险一般不保障被保险人的死亡风险,仅为被保险人因长寿所致收入损失提供保障。

投资理财型人寿保险

投资理财型人寿保险产品侧重于投资理财,被保险人也可获取传统寿险所具有的功能。该类型保险可分为分红保险、投资连结保险和万能人寿保险。

分红保险

分红保险保单持有人在获取保险保障之外,可以获取保险公司的分红,即与保险公司共享经营成果。该保险是抵御通货膨胀和利率变动的主力险种。

分红保险的红利主要来源于“三差”:利差、死差和费差。 利差是保险公司实际投资收益率和预定投资收益率的差额导致的收益或者亏损; 死差是预定死亡率和实际死亡率的差额导致的收益或者亏损; 费差是保险公司预定费用率和实际费用率的差额导致的收益或者亏损。

一般来说,在规范的保险市场,保险公司之间死差和费差差异不大,红利主要来源于利差收益。

投资连结保险

投资连结保险保单持有人在获取保险保障之外,至少在一个投资账户拥有一定资产价值。投资连结保险的保险费在保险公司扣除死亡风险保险费后,剩余部分直接划转客户的投资账户,保险公司根据客户事先选择的投资方式和投资渠道进行投资,投资收益直接影响客户的养老金数额。

万能人寿保险

万能人寿保险具有弹性,成本透明,可投资的特征。保险期间,保险费可随着保单持有人的需求和经济状况变化,投保人甚至可以暂时缓交、停交保险费,从而改变保险金额。万能人寿保险将保险单现金价值与投资收益相联系,保险公司按照当期给付的数额、当期的费用、当时保险单现金价值等变量确定投资收益的分配,并且向所有保单持有人书面报告。

人寿保险常见的标准条款

宽限期条款

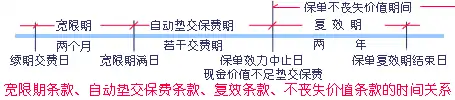

人寿保险大部分为长期合同,交费期间有的长达几十年。交费期间常出现一些无法按时交费的情形,比如出差、遗忘、暂时性经济拮据等。为避免保险单轻易失效,保险人一般给投保人缴纳续期保费一定的宽限期,在宽限期发生保险事故的,即使投保人没有缴纳保险费,保险人仍给付保险金。如果突破宽限期仍未交费,有保险费自动垫交条款保护的,进入垫交期,没有保护的,则进入失效期。

保险费自动垫交条款

突破宽限期仍旧未缴纳保险费的,如果保险单现金价值足以垫交保险费及利息时,保险人将自动垫交保险费,除非投保人书面反对该条款。垫交保险费一直到累计贷款本息达到保险单的现金价值时结束,此时保险单将进入失效期。 《中华人民共和国保险法》并未强制规定该条款,但许多保险公司提供该条款,此条款在许多国家都不是法定条款。

复效条款

复效条款规定人寿保险单如因欠交保费而中止效力的,投保人可以在两年内申请补交保险费使保险单复效。但是其他原因导致的失效并不受复效条款的保护。

不丧失价值条款

该条款规定,即使保险单失效,保险单的现金价值所有权仍归投保人所有。

年龄误报条款

鉴于年龄是影响人寿保险费率的重要因素,该条款规定,当保险人发现被保险人年龄误报时,将根据真实年龄调整保险金额。若年龄误报超出保险公司规定的承保年龄范围时,保险合同无效,保险人退还保险费。 年龄误报不属于不可抗辩条款。

《中华人民共和国保险法》无年龄错误处理,有些保险公司条款中关于年龄误报有零星规定。

在香港,如果受保人的年齡或性別與保單不符,保險人會在這種情況下把保額向上或向下調整,或是退還多繳保費。而英式標準則只有下調保額或退還多繳保費。

受益人条款

请参见本条目人寿保险的运作节

请参见保险受益人法律问题研究

该条款亦规定,如果未指定受益人的,并且被保险人没有遗嘱指定受益人的,被保险人的法定继承人作为受益人。受益人先于被保险人死亡的,该保险金转回被保险人,被保险人可另行支配。

自杀条款

一般规定,被保险人在保险单生效(或者复效)后一定年期内(年期長短視乎地區,就中华人民共和国而言,一般是兩年,也有是一年的,如香港)自杀,无论精神是否正常,保险人都不给付保险金,而只支付所交保险费给受益人。《中华人民共和国保险法》关于自杀规定为退还现金价值。

不可抗辩条款

又稱為「不可異議條款」,保险单生效(或者复效)之日起两年后,保险人不得因为投保人或者被保险人投保时的故意隐瞒、过失、遗漏和不实说明等原因否定保险合同的效力,但是投保人欠交保险费的除外。国际通用的该条款一般侧重保护被保险人或者受益人的利益,但是《中华人民共和国保险法》侧重于保护保险人的利益,其叙述为:“订立保险合同,保险人应当向投保人说明保险合同的条款内容,并可以就保险标的或者被保险人的有关情况提出询问,投保人应当如实告知。投保人故意隐瞒事实,不履行如实告知义务的,或者因过失为履行如实告知义务,足以影响保险人决定是否同意承保或者提高保险费率的,保险人有权解除保险合同。投保人故意不履行如实告知义务的,保险人对于保险合同解除前发生的保险事故,不承担赔偿或者给付保险金的责任,并不退还保险费。投保人因过失未履行如实告知义务,对保险事故发生有严重影响的,保险人对于保险合同解除前发生的保险事故,不承担赔偿或者给付保险金的责任,但可以退还保险费。”

请参见最大诚信原则

保单贷款条款

人寿保险保险单具有现金价值,一般规定在保险单经过两年后,可将保单抵押给保险人申请贷款。实际操作中,一般贷款额度不超出保单现金价值的一定比例,比如80%。当贷款本利和达到保单现金价值时,投保人应按照保险人通知的日期归还款项,否则保单失效。领取保险金时如果款项未还清,则保险金将扣除该款项后支付。在中華人民共和國,保单贷款期限一般为6个月,时间短、额度小、笔数多,一般贷款净收益低于保险人投资收益,所以该条款是保险人向投保人的优惠行为。 《中华人民共和国保险法》并没有规定此条款,有些保险公司的一些条款规定了此款。

意外事故死亡双倍给付条款

如果被保险人在规定年龄(60或者65周岁)前死亡,保险人死亡的近因是意外事故,并且在意外事故90日内死亡,保险人给付双倍或者3倍保险金,以弥补其家人受到的精神打击和经济损失。 《中华人民共和国保险法》并没有规定此条款,有些保险公司的一些条款规定了此款。

保单转让条款

保险单有现金价值,可作为金融资产,在一定条件下转让(不侵犯受益人的既得权利等情形)。转让有两种情况,一种是把保单所有权完全转让,同时转让一些未履行的义务;另一种是将保单作为被保险人的信用担保或者贷款的抵押品。保险单转让时必须书面通知保险公司,否则转让不成立。 《中华人民共和国保险法》并没有规定此条款,也未出现规定了此款的条款。

红利及保险金任选条款

分红保险的红利有多种处置方式,可以选择。它们是:领取现金、累积生息、抵交续期保费、自动增加保额、自动购买定期死亡寿险、并入准备金以提前满期等。 保险金任选条款规定,被保险人或者受益人在领取保险金时,可选择所列方式:收入利息(领款人死亡后,受益人领回本金)、定期收入(年金)、定额收入(年金)、终身收入(年金)。